RNC Pharma представляет информацию относительно активности импорта в Россию ветеринарных вакцин по итогам 2019 г.

Группа вакцин – абсолютный лидер с точки зрения денежного объёма импорта среди ветеринарных ЛП. По итогам 2019 г. на неё приходилось 45% общего денежного объёма поставок, причём год от года эта величина более-менее постоянна. Суммарный объём импорта вет. вакцин в Россию в прошлом году достиг 16,9 млрд. руб. (в ценах с учётом стоимости таможенной очистки), динамика к 2018 г. составила 37,4% в рублях. Результат на фоне показателей годовой давности внушительный, но далеко не рекордный, за последние 10 лет мы трижды фиксировали большие темпы роста. Поставки в натуральном выражении (в упаковках) выросли в 2019 г. на 43,8%, общий объём импорта вакцин достиг величины 9,4 млн. упак.

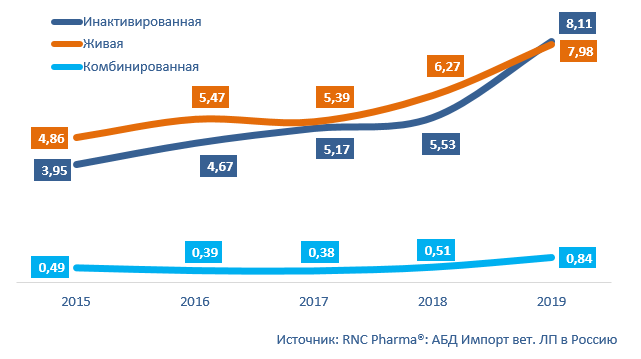

Объём импорта вакцин при расчёте в дозах показал ещё большую динамику, всего в 2019 г. в нашу страну было ввезено 58,7 млрд. доз ветеринарных вакцин, это на 45% больше чем по итогам 2018 г. Максимальные объёмы поставок при расчёте в дозах приходятся на живые вакцины, это 57,5 млрд. доз или 98% от общего объёма импорта. А вот денежная доля живых вакцин уже «всего» 47,2%. Интересно, что денежный объём поставок инактивированных вет. вакцин в 2019 г. опередил поставки живых, подобная ситуация за последние 10 лет случалась всего однажды, в далёком 2012 г. Минимальные объёмы поставок, как в денежном, так и в натуральном выражении приходятся на комбинированные вакцины. В денежном выражении они занимают от общего объёма поставок всего 4,9%, доля в упаковках выше, на уровне 6,9%, а что касается доз, тут показатель минимальный, чуть более 0,01%.

Сегмент сильно сконцентрирован, в 2019 г. поставки вет. вакцин в Россию осуществляли всего 19 компаний-производителей, причём суммарная денежная доля первой пятёрки игроков превышает 88%. Абсолютный лидер в денежном выражении – «МСД», в прошлом году компания импортировала 28,5% от общего объёма по сегменту. Компания, правда показала по итогам года довольно скромную динамику, всего 5% в рублях. Причины в сокращении поставок ключевого продукта компании – линейки вакцин для птиц Нобилис, на которую приходится примерно треть общего объёма импорта компании. За год отгрузки препарата сократились на 2% в рублях. Максимальную динамику поставок по портфелю «МСД» показала вакцина для крупного рогатого скота Бовилис, отгрузки за год выросли более чем в 1,5 раза.

Примечательно, что, если рассматривать поставки вакцин в дозах, «МСД» является не лидером, а только игроком номер 2. Первая строчка принадлежит американской «Фибро Анимал Хелс», причём компания не просто занимает первое место – это абсолютный лидер с долей в отношении поставок в Россию на уровне 53,8%. Для сравнения доля «МСД» в дозах «всего» 16,5%. Ключевой для «Фибро Анимал Хелс» продукт – живая вакцина для птиц Табик. Препарат занимает порядка 95% от общего объёма поставок компании в дозах, денежная доля продукта в обороте предприятия достигает 70%.

В ТОР-5 крупнейших поставщиков вакцин максимальной динамикой поставок в денежном выражении характеризовался «Зоэтис», компания увеличила отгрузки вакцин за год в 2,9 раза в рублёвом выражении, объёмы поставок в дозах при этом удвоились. Безусловный лидер в отношении денежного объёма поставок компании вакцина для свиней – Сувакцин, за год поставки препарата так же выросли в 2,9 раза.

Динамика объёмов импорта ветеринарных вакцин в Россию за 2015-2019 гг., цены выпуска в свободное обращение (включая таможенную очистку), млрд. RUB

Eng

Eng