RNC Pharma: в текущем году темпы открытия новых аптек в России находятся на минимальных после пандемии COVID-19 показателях

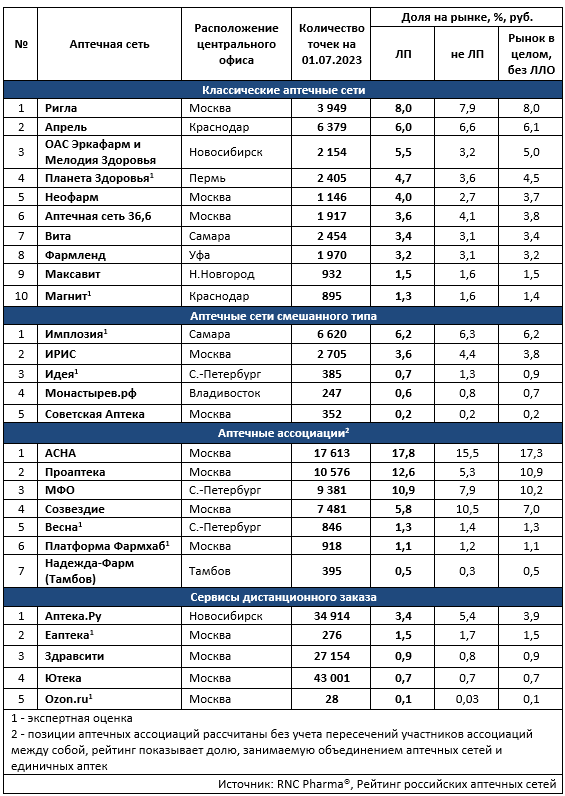

Рейтинг аптечных сетей России по итогам 1-2 кв. 2023 г.

В первой половине 2023 г. рублёвая динамика продаж лек. ассортимента в фармритейле составила всего 3,3%, при том, что показатель инфляции на фармрынке за тот же период достигал 5,2%. Конечно, прирост рассчитывается в сравнении с завышенной базой начала прошлого года, но общая ситуация глобальному развитию ритейла всё равно не способствует. Данный факт уже отразился на скорости развития аптечной инфраструктуры, темпы открытия новых аптек по итогам 1-2 кв. 2023 г. находятся на самом низком после пандемии уровне. С начала текущего года общее количество аптечных учреждений в нашей стране выросло на 740 шт., то есть в среднем в месяц в рознице становилось на 123 точки больше.

Примечательно, что общее количество новых аптек в составе крупнейших сетей (в рамках ТОР-10) за пол года выросло на 1800 шт., они каждый месяц увеличивают свой состав более чем на 300 точек, и речь в данном случае идёт практически исключительно об органическом развитии. Общее количество сделок в текущем году в фармрознице исчисляется единицами, в частности, тут можно отметить покупки, сделанные «Риглой», которая летом приобрела сравнительно небольшие сети «Трик-Фарм» (5 аптек в Краснодарском крае) и «Фарм» (31 аптека в Приморском крае»). Данные примеры хорошо характеризуют подход к развитию, который в настоящее время исповедуют крупные розничные компании, абсолютный приоритет здесь отдаётся естественному открытию аптек, а поглощения касаются в основном объектов хорошо известных покупателю и только в тех локациях, где иные варианты экспансии мало эффективны.

Возвращаясь к темпам развития розницы отметим, что в 2022 г. ежемесячный прирост числа аптек в целом по стране составлял 346 шт., а в 2021 г. порядка 288 шт., так что в анализируемом периоде динамика по меньшей мере в 2,5-3 раза хуже. Более того в мае-июне 2023 г. вообще начался процесс деградации аптечной инфраструктуры, общее количество открытых новых аптек оказывается меньше числа закрывающихся, пока правда речь идёт о 150-200 объектах в месяц и в принципе можно надеяться, что после завершения «низкого» сезона на рынке этот процесс стабилизируется.

Надо отметить, что и разнообразные ассоциативные форматы в текущем году сбавили темпы развития, причём, как и для розницы в целом, наибольшие проблемы отдельные участники рынка переживали во 2-м квартале 2023 г. При этом несмотря на сложности количественного развития в отрасли довольно активно происходят качественные изменения. Интересный кейс в этой связи реализовала «АСНА», она получила 50% долю в компании, которой принадлежат права на бренд противопростудных средств Ранкоф. Речь идёт об успешном достижении целевых показателей продаж продукта, продвижением которого занималась ассоциация, и для отечественного фармритейла это кейс в известном смысле уникальный. Как в свете возможностей, которые открываются с точки зрения варианта будущей реализации этого актива, так и в отношении предложений для потенциальных интересантов по масштабированию данного опыта.

Таб. ТОП аптечных сетей по доле на розничном-коммерческом рынке ЛП России по итогам 1-2 кв. 2023 г.

Eng

Eng