RNC Pharma представляет обновление БД Аудит розничных продаж ВетЛП в России (sell out) за июнь и 1-2 кв. 2021 г.

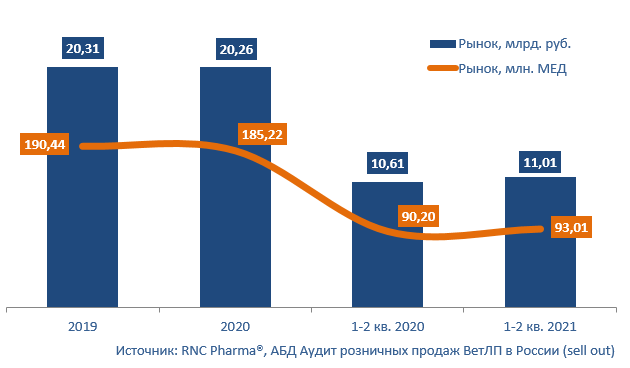

По итогам 1-2 кв. 2021 г. объём розничного рынка ветеринарных препаратов в России составил 11 млрд. руб. (в розничных ценах, включая НДС). Динамику продаж относительно аналогичного периода 2020 г. можно характеризовать как скромную, всего 3,8% при проведении расчётов в рублях - это существенно ниже уровня инфляции, которая за период достигла 8,3%. Натуральные показатели несколько уступают денежным, динамика в минимальных единицах дозирования (МЕД) составила 3,1%, всего с начала года в рознице было реализовано 93 млн. МЕД вет. препаратов.

После бурного роста рынка по итогам апреля и мая 2021 г. в июне наступило ожидаемое затишье, наступил «низкий» сезон, в рамках которого спрос на наиболее востребованные фармакотерапевтические группы закономерно сократился. Относительно июня 2020 г. рублёвая динамика продаж осталась в плюсе, здесь фиксируем 1,8%, а вот натуральные показатели продаж сократились на весьма ощутимую величину 11,8%. Справедливости ради нужно сказать, что это далеко не худший результат в рамках 1-го полугодия 2021 г., так в феврале и марте продажи демонстрировали ещё более выраженный спад, но на тот момент это объяснялось нетипичными климатическими условиями начала 2020 г. и соответственно сдвигом пикового сезона, сейчас же на спрос в большей степени оказывает влияние экономическая ситуация.

В текущем году свою продукцию на рынке представляли 29 стран-производителей, абсолютными лидерами являются США, по итогам 1-2 кв. 2021 г. на долю американских компаний приходилось суммарно 38,1% от денежного и порядка 17,4% натурального объёма рынка. Интересно, что за минувший год доля заметно выросла, как в рублях (+1,6%), так и в МЕД (+0,6%) Абсолютным лидером с точки зрения объёма розничных продаж выступает «МСД», при этом компания в рамках анализируемого периода показывает относительно скромную динамику в 3,2% (в рублях) и околонулевой прирост в минимальных единицах дозирования (-0,3%). Максимальную динамику же продемонстрировал «Зоэтис» за год компания смогла увеличить денежный объём продаж на 23%, продажи в МЕД при этом так же выросли (+10,3%). Прирост обеспечивали в основном два бренда, в частности инсектоакарицид Симпарика (+39% в рублях) и антибиотик Синулокс (+34%). Максимальный же показатель прироста по итогам 1-2 кв. 2021 г. из числа зарубежных компаний по прежнему показывает немецкая «Евракон Фарма», продажи в рублёвом выражении за год выросли в 14 раз, в текущем году компания реализовывала в рознице только один продукт – противогельминтный препарат Каниквантел.

Российские производители вет. ЛП доминируют по объёмам натуральных продаж, на них по итогам 1-2 кв. 2021 г. приходилось 65,5% рынка, если проводить расчёты в МЕД. При этом суммарная доля отечественных компаний относительно показателей 1-2 кв. 2020 г. сокращалась. В натуральных показателях российские компании потеряли 0,3%, а рублёвая доля за год уменьшилась на 1,8% (до 32%). Здесь из числа топовых компаний (в рамках ТОР-15 с точки зрения денежного объёма продаж) положительной динамикой характеризовались всего 6 производителей, максимальные темпы роста продаж показали компании «Агробиопром» (+23% в рублях) и «Асконт +» (+17%). В первом случае максимальный вклад в динамику продаж демонстрировали ушные капли Отидез (+30%), а так же инсектоакарицид Бинакар (25%). По компании «Асконт +» отметим препараты: Габивит-SE (рост в 2,2 раза), Бутастим (в 2 раза) и Элеовит (+35%).

Объём розничного-коммерческого рынка вет. ЛП в России в денежном (рубли в ценах конечного потребления, включая НДС) и натуральном (МЕД) выражении за 2019–2020 гг. и 1-2 кв. 2021 г.

Eng

Eng