RNC Pharma представляет обновление БД Аудит розничных продаж ВетЛП в России (sell out) за май 2021 г.

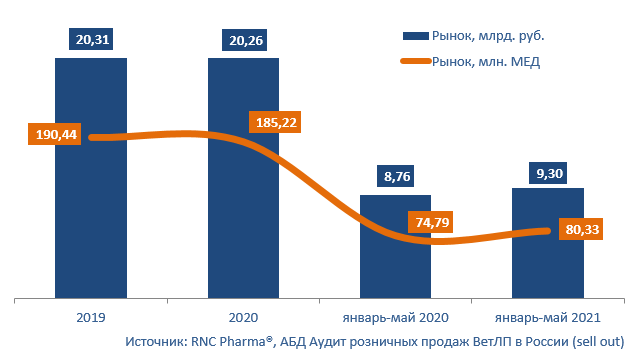

Суммарный объём розничного рынка ветеринарных препаратов в России за период с января по май 2021 г. достиг 9,3 млрд. руб. (в розничных ценах, включая НДС). Долгосрочная рублёвая динамика продаж зафиксирована на уровне 6,1%. Несмотря на высокие показатели инфляции – цены за год выросли на 11,7% – натуральные объёмы тоже демонстрируют рост. Так динамика в минимальных единицах дозирования (МЕД) за первые 5 месяцев текущего года составила 7,4%. Всего с начала года российские потребители приобрели в рознице 80,3 млн. МЕД вет. ЛП.

Фактически прирост натуральной динамики за 5 месяцев был полностью обеспечен результатами работы участников рынка на протяжении мая 2021 г. – наступил «высокий сезон», продажи начали стремительно повышаться. Так динамика в минимальных единицах относительно мая 2020 г. достигла рекордных 66%, это не только лучший результат года, но и абсолютный рекорд последних полутора лет. Рублёвая динамика при этом по итогам мая 2021 г. была заметно скромнее, здесь показатель прироста достиг 21%, притом, что по итогам апреля 2021 г. мы фиксировали прирост на уровне 45% в рублях.

Доля российской продукции на розничном рынке вет. ЛП по итогам января-мая 2021 г. по-прежнему доминирует как в денежном (38%), так и в натуральном (77%) выражении. Причём показатели в МЕД относительно результатов января-мая 2020 г. значительно выросли, тогда на продукцию российских фармкомпаний приходилось 69% рынка. Импортозамещению способствовало сразу несколько факторов, в числе которых основные: значительная инфляция, продолжающееся сокращение доходов населения, немаловажную роль играло так же активное продвижение своей продукции со стороны отечественных производителей. Целенаправленными инвестициями в маркетинг пока могут похвастаться не многие, но при грамотном построении стратегии продвижения результат почти всегда положительный.

Денежная доля российских компаний даже несмотря на кардинальное увеличение натуральной доли не только не росла, но и имела тенденцию к сокращению, в январе-мае 2021 г. она едва превышала 38%, годом ранее отечественные компании контролировали не менее 41% рынка. Происходило это по причинам роста спроса в основном на продукцию низшего ценового сегмента, а также за счёт опережающего роста цен на импортную продукцию. Так индекс цен на отечественные вет. препараты составлял в январе-мае 2021 г. 10,4%, импортные препараты за период подорожали на 12,5%.

В числе ТОР-15 отечественных производителей вет. ЛП максимальную рублёвую динамику продаж за январь-май 2021 г. демонстрировали компании: «Агробиопром» (+26%), второй результат зафиксирован у «Асконт +» (+18%). В первом случае максимальный вклад в динамику продаж демонстрировали ушные капли Отидез (+38%), а также успокоительное и противорвотное средство Ветспокоин (+70%). В отношении «Асконт +» отметим препараты для сельскохозяйственных животных Габивит-SE (рост в 2,2 раза) и Элеовит (+37%).

Из числа топовых зарубежных производителей по-прежнему нет равных немецкой «Евракон Фарма», продажи противогельминтного препарата для собак и кошек Каниквантел выросли за год в 14,8 раз в рублёвом выражении.

Объём розничного-коммерческого рынка вет. ЛП в России в денежном (рубли в ценах конечного потребления, включая НДС) и натуральном (МЕД) выражении за 2019–2020 гг. и январь-май 2021 г.

Eng

Eng