RNC Pharma: крупнейшие российские фармдистрибьюторы в 2023 г. активно наращивали рыночную долю

В прошлом году российский фармрынок продемонстрировал положительную динамику, показатель прироста относительно 2022 г. в ценах потребителей составил 4,7% (в рублях). Правда, учитывая среднегодовую инфляцию на уровне 6,1%, сложно называть этот результат выдающимся, ситуация, правда, была неравномерной по разным сегментам рынка, при сравнительно высоких темпах в ритейле, а здесь динамика превышала инфляцию, и составила по итогам 2023 г. порядка 7,7%, госсектор переживал период стагнации – суммарный объём госзакупок в минувшем году сократился на 0,2%.

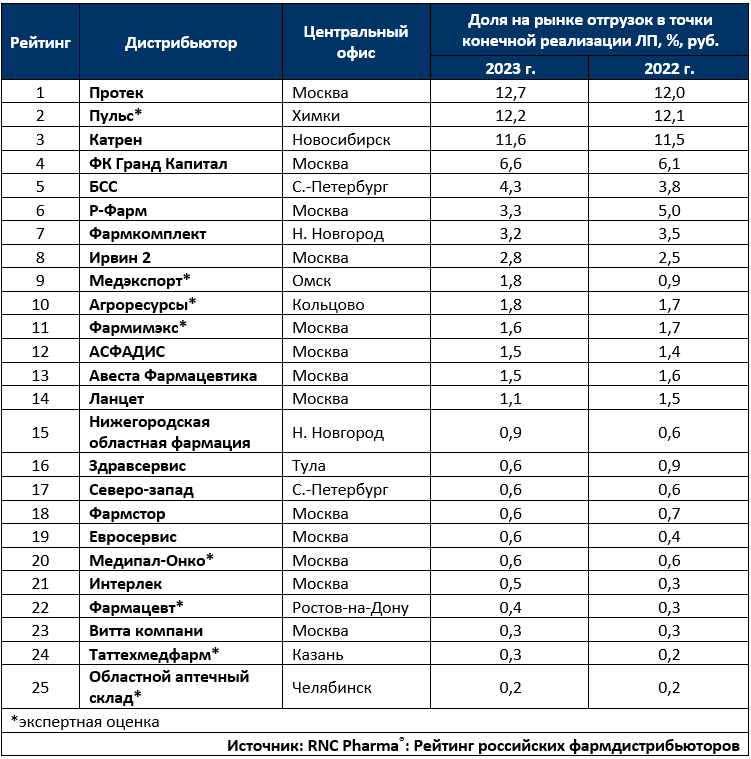

Разнонаправленная динамика по секторам рынка в условиях довольно чёткой специализации оптовых компаний естественно определяла показатели развития соответствующих игроков в рейтинговой таблице. Тут наблюдается вполне выраженный рост доли по всем компания, входящим в ТОР-5, суммарно за год она увеличилась на 1,8%. При этом общая доля компаний с 6-го по 25-е место в 2023 г. корректировалась в сторону снижения, уровень концентрации тут сократился примерно на 0,6%.

Росту активности компаний в рамках ТОР-5 способствовали сразу три фактора, во-первых, ритейл характеризовался устойчивым ростом спроса, который хоть и носил в значительной степени инфляционный характер, но всё-таки сопровождался и повышением активности потребителей. Во-вторых, топовые участники рынка в целом завершили процессы чистки клиентских портфелей, который продолжался последние несколько лет, при этом процесс ужесточения отношений опта с ритейлом продолжается, но всё же большинство дистрибьюторов констатируют повышение общего уровня платёжной дисциплины в фармритейле. Наконец, участники рынка активно осваивали рыночную долю оптовиков, которые в 2023 г. сошли с дистанции, напомним, суммарная рыночная доля таких игроков превышает 3%, но высвобождалась она не одномоментно, процесс проходит до сих пор.

Одним из последних дистрибьюторов, который прекратил деятельность в 2023 г., стал «Годовалов», в начале января 2024 г. суд признал компанию банкротом и начал конкурсное производство по реализации имущества. В том же месяце был вынесен приговор Борису Шпигелю, основателю и владельцу компании «Биотэк», который несколько лет находился под арестом. В результате этих процессов собственника сменит несколько складских помещений, производственные активы и ряд розничных активов. Региональные склады вполне могут представлять интерес для расширения присутствия тех или иных оптовиков в рамках конкретных локаций, на площади «Аптека от склада» уже «садятся» новые федеральные игроки. Производственные активы тоже вполне могут представлять интерес для отдельных оптовиков, которые в 2023 г. проявляли очень активный интерес к инвестициям в производственную сферу, в т.ч. на рынке фармацевтических субстанций.

Ещё один важный аспект работы оптовых компаний, а именно развитие онлайн направлений, в текущем году, судя по всему, активно развиваться не будет, фармацевтический e-com в 2023 г. вступил в период стагнации и без регуляторных изменений едва ли сможет выйти из него в ближайшие пару лет. Собственно данный факт и стал одной из причин смены инвестиционных приоритетов со стороны большинства крупных оптовиков, которые в прошлом году фокусировались на развитии складской инфраструктуры и развитии смежных, в т.ч. производственных компетенций.

Таб. ТОП-25 фармдистрибьюторов по доле рынка прямых поставок ЛП (с учётом бюджетного сегмента фармрынка), в денежном выражении, по итогам 2023 г.

Уважаемые коллеги! Мы запустили ещё один способ коммуникации – официальный Телеграмм-канал Аналитической компании RNC Pharma. Будем рады видеть вас в числе подписчиков! Подключайтесь по ссылке: https://t.me/rncpharma

или сканируйте QR-код:

Eng

Eng