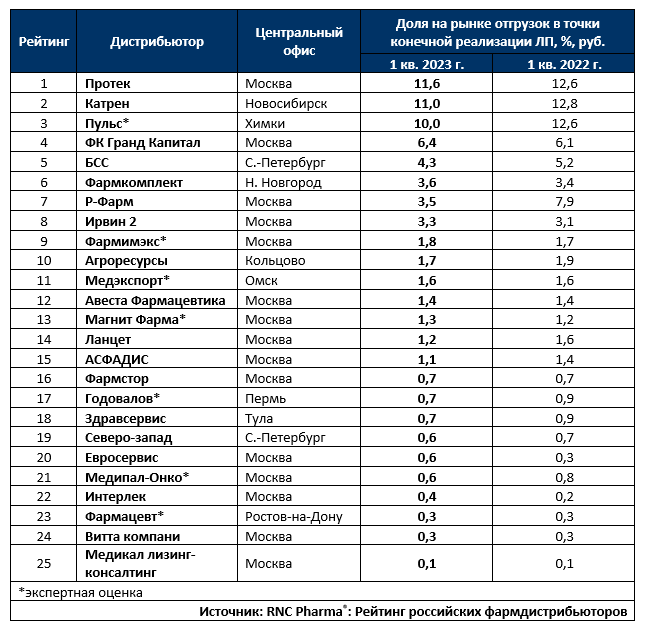

RNC Pharma: в оптовом сегменте российского фармрынка в начале 2023 г. произошла смена лидера, при этом за год заметно сократился уровень концентрации в отрасли

В оптовом сегменте российского фармрынка в начале 2023 г. происходили довольно заметные изменения, во-первых, в рейтинге сменился лидер, компания «Пульс» опустилась сразу на 3-е место в рейтинговой таблице, что, судя по всему, стало следствием серьёзной чистки клиентской базы. Ситуация для российского фармрынка, впрочем, вполне стандартная, через которую в разные периоды времени прошли почти все крупные участники рынка. Во-вторых, уровень концентрации оптового рынка в принципе заметно сократился, суммарная доля топовых фармдистрибьюторов упала за год более чем на 11% - большинство крупных оптовиков ориентированы на ритейл, а этот сегмент рынка в текущем году демонстрировал вполне ожидаемое снижение объёмов продаж. Причём динамика в рознице относительно комфортная, продажи ЛП относительно 1 кв. 2022 г. упали всего на 6,3%, вообще ситуация в фармритейле вполне благополучная, какого-то стремительного обвала продаж тут не происходит, более того, если не учитывать аномальные показатели весны 2022 г., вполне прослеживается уверенный положительный тренд. К тому же доходы населения по итогам 1 кв. 2023 г. смогли выйти хотя и в небольшой, но плюс, да и инфляция в марте-апреле 2023 г. на фармрынке не превышает 1-2%, так что и прогноз тут вполне благоприятный, восстановление рынка идёт в каком-то смысле даже быстрее, чем это виделось в конце прошлого года.

Правда некоторые риски, естественно, остаются, лёгкую панику в конце весны наделало заявление о приостановке отгрузок в нашу страну контактных линз компанией «Джонсон и Джонсон». Учитывая, что поставщик является абсолютным лидером данного рынка, с долей на уровне порядка 50% (в денежном выражении) понятно к каким последствиям могло привести подобное решение. На рынке началась закономерная паника, в общем и целом, разворачивался прошлогодний весенний кризис в миниатюре. Регуляторы даже успели пообещать возможность оперативного внесения соответствующих брендов в перечень продукции для параллельного импорта, но компания достаточно оперативно объявила о скором возобновлении поставок, так что, если не считать некоторых ментальных неудобств, можно сказать ситуация прошла относительно безболезненно.

Возможные отголоски санкционных ограничений этим фактом не исчерпываются, несколько месяцев на рынке муссируются сообщения о возможной продаже производственных активов компании «Такеда» в России. Учитывая, что сразу несколько крупных иностранных компаний изменили формат своего присутствия в нашей стране, в частности «БМС» и «Эли Лилли», посыл это не совсем праздный и нам он интересен ещё и тем, что в числе возможных покупателей называется группа «Р-Фарм». Слухи мы, конечно, комментировать не можем, но вообще это вполне вписывается в стратегию развития производственных компетенций компании.

Негативные новости в отрасли тоже присутствовали, так в конце мая судом была введена процедура наблюдения в отношении дистрибьютора «Профитмед», кредиторы с начала года подали несколько исков о признании компании банкротом и перспективы подобного развития событий не представляются чем-то невозможным. Второй вполне очевидный кандидат на реализацию похожего сценария – дистрибьюторское подразделение компании «Биотэк». Последний кейс интересен ещё и тем, что компания перешла в доверительное управление Дмитрию Руцкому, которому предстоит нетривиальная задача вывести из кризиса жизнеспособные активы группы.

Таб. ТОП-25 фармдистрибьюторов по доле рынка прямых поставок ЛП (с учётом бюджетного сегмента фармрынка), в денежном выражении, по итогам 1 кв. 2023 г.

Eng

Eng