RNC Pharma представляет обновление БД Аудит розничных продаж ВетЛП на маркетплейсах в России по итогам 1-2 кв. 2022 г.

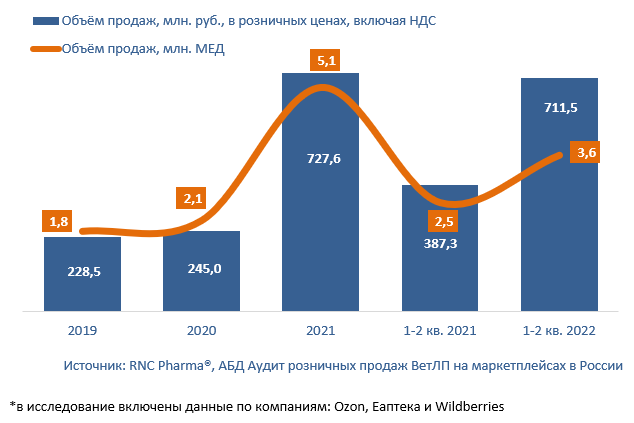

Суммарный объём продаж вет. ЛП крупнейшими маркетплейсами России за период с января по июнь 2022 г. исчислялся суммой 711,5 млн. руб. (в розничных ценах, включая НДС). Этот результат сопоставим с общим объёмом, который обеспечил он-лайн формат по итогам всего прошлого года, тогда потребители купили вет. ЛП на сумму 727,6 млн. руб. Правда, темпы развития сегмента замедляются, динамика относительно 1-2 кв. 2021 г. достигла 84% в рублях, причём основной вклад в динамику обеспечили результаты работы в первом квартале. Натуральный объём продаж в рамках анализируемого периода достиг 3,6 млн. минимальных единиц дозирования (МЕД), это на 44% больше, чем годом ранее.

Результаты работы он-лайн игроков во 2-м квартале 2022 г., конечно, не могли сравниться с показателями за январь-март, тем более, что после ажиотажного всплеска спроса на рынке наступило затишье, потребители расходовали сформированные запасы. Но даже несмотря на смену стратегии потребление и наступление «низкого» сезона e-com сегмент показывает рост, кратно опережающий динамику офф-лайн канала, прирост продаж относительно 2 кв. 2021 г. составил 46% в рублях и порядка 23% в МЕД.

Общее количество торговых марок, которые были реализованы в рамках он-лайн канала, по итогам 1-2 кв 2022 г. достигло 441 наименования, надо отметить, что за год общее количество продуктов на рынке заметно выросло, годом ранее в сегменте насчитывалось порядка 373 позиций. Впрочем, даже с учётом активного расширения ассортимента это значительно ниже того набора продуктов, которые представлены в офф-лайн канале, здесь по итогам первого полугодия потребители имели доступ к 1195 брендам. Отличия от традиционной розницы присутствуют и в отношении доли отечественной продукции, российские игроки в рамках он-лайн тут довольствуются только вторым местом, более того за год и денежная и натуральная доля отечественных компаний сократилась, сейчас она составляет 16,6% и 30,5% соответственно.

Общее количество российских производителей в он-лайн канале превышает 60 шт., максимальную динамику по итогам анализируемого периода демонстрировала «Амма», за год общий объём продаж продукции компании вырос в 5,4 раза (в рублях), пока речь идёт об одном продукте инсектоакарицидном препарате Гамма. Второй результат по итогам 1-2 кв. 2022 г. зафиксирован у «Агрофарм» (рост в 4,3 раза). Портфель тут куда более разнообразный, но основной вклад в динамику внесли противомикробный препарат Левомеколь-Вет и Кальция борглюконат. Обе данные компании находятся за пределами топа, а из числа крупнейших компаний продолжает бить рекорды «Фаворит» (рост в 3,7 раза), компания реализует ряд репелентов для домашних животных: Гуд Дог, Гуд Кэт и др.

Общее количество иностранных производителей в он-лайн канале пока достигает 37 шт. Здесь по итогам 1-2 кв. 2022 г. максимальную динамику демонстрируют в основном топовые игроки. Максимальными темпами роста может похвастаться «Гиги» из Латвии (рост в 3,5 раза в рублях), в основном прирост обеспечил кардиотонический препарат Пимопет. Отметим так же результат словенской «КРКА» (в 2,9 раз), тут динамику обеспечивали: противогельминтик Милпразон, противопаразитарный препарат Селафорт и линейка инсектоакарицидов Финприст.

Объём розничных продаж вет. ЛП на маркетплейсах* в России за 2019–2021 гг. и 1-2 кв. 2022 г.

Eng

Eng