RNC Pharma: активная инвестиционная фаза, в которую вступил российский фармритейл, представляет риски для развития ряда ассоциативных форматов

Рейтинг аптечных сетей России по итогам 1-2 кв. 2024 г.

В первой половине 2024 г. российский розничный рынок ЛП продемонстрировал внушительную рублёвую динамику на уровне 16,9%. Примечательно, что сопоставимыми темпами росли также продажи парафармацевтики, а общая выручка российских аптек за период приблизилась к 1,04 трлн. руб. (в розничных ценах, включая НДС). Рост обеспечивался увеличением доходов населения и инфляционными процессами, при этом сопровождался значительным повышением величины среднего чека. Стоимость разовой покупки в фармритейле в 1-2 кв. 2024 г. составила 686,4 руб., это на 12,5% больше, чем годом ранее, интересно, что более выраженный вклад в рост среднего чека обеспечивал именно лекарственный ассортимент.

Потребители парафармацевтики активно мигрируют в онлайн, и сегодняшняя динамика по данному ассортименту в фармритейле обеспечивается прежде всего инфляционными процессами, притом, что отдельные категории практически полностью мигрировали в e-com, а по другим этот процесс переживает восходящий тренд. Эти тенденции напрямую оказывают влияние на показатели рентабельности фармрозницы, на которую помимо снижения размеров фронт-маржи давят стремительный рост расходов на ФОТ и рост ставок аренды.

Пока процесс не приводит к массовому закрытию аптек, в известной степени это связано с высоким платёжеспособным спросом и сохранением возможностей получения бэк-маржи. В этой связи уместно вспомнить, что в 2023 г. десять крупных зарубежных фармкомпаний, входящих в AIPM, сократили объём выплат российским врачам практически на 17%. Величина внушительная и, с одной стороны, объясняется чисткой портфелей и общим пересмотром формата ведения бизнеса в нашей стране, но с другой она совершенно очевидно предполагает перераспределение маркетинговых затрат за счёт других направлений активности, в т.ч. продвижения в аптечных сетях и ассоциациях. При этом выбор партнёров в ритейле становится всё более жёстким, равно как и контроль за эффективностью маркетинговых кампаний.

Перечисленные процессы стимулируют рост конкуренции между аптечными сетями, в т.ч. за счёт консолидационной активности. Благо ситуация на рынке стабилизировалась – рынок возобновил активное развитие, и инвестиционная стратегия вновь становится привлекательной. В текущем году действительно можно констатировать значительный рост количества сделок купли/продажи аптечных сетей, причём если раньше речь шла в основном о сравнительно небольших структурах, то сейчас речь идёт о кейсах из сотен аптек, стоимостью в несколько миллиардов рублей за каждый. Интересно, что покупки проходят в т.ч. по объектам в составе маркетинговых альянсов, в т.ч. таких «жёстких» структурах, как «Ирис». Участие в ассоциациях долгое время представляло серьёзный интерес для относительно небольших ритейлеров, но сейчас структура рентабельности такова, что очень важно не упустить «окно возможностей» для эффективной продажи, тем более что существует серьёзный встречный интерес со стороны крупных покупателей.

Между тем по итогам 1-2 кв. 2024 г. мы отмечаем определённый отток аптек и из ряда других крупных ассоциаций и агрегаторов, в частности, во 2-м квартале сократилось число участников в таких структурах, как: «АСНА», «Аптека.ру» и «Здравсити», впрочем пока этот процесс не носит лавинообразного характера и скорее может быть связан с повышением активности компании «Пульс» и его проекта polza.ru.

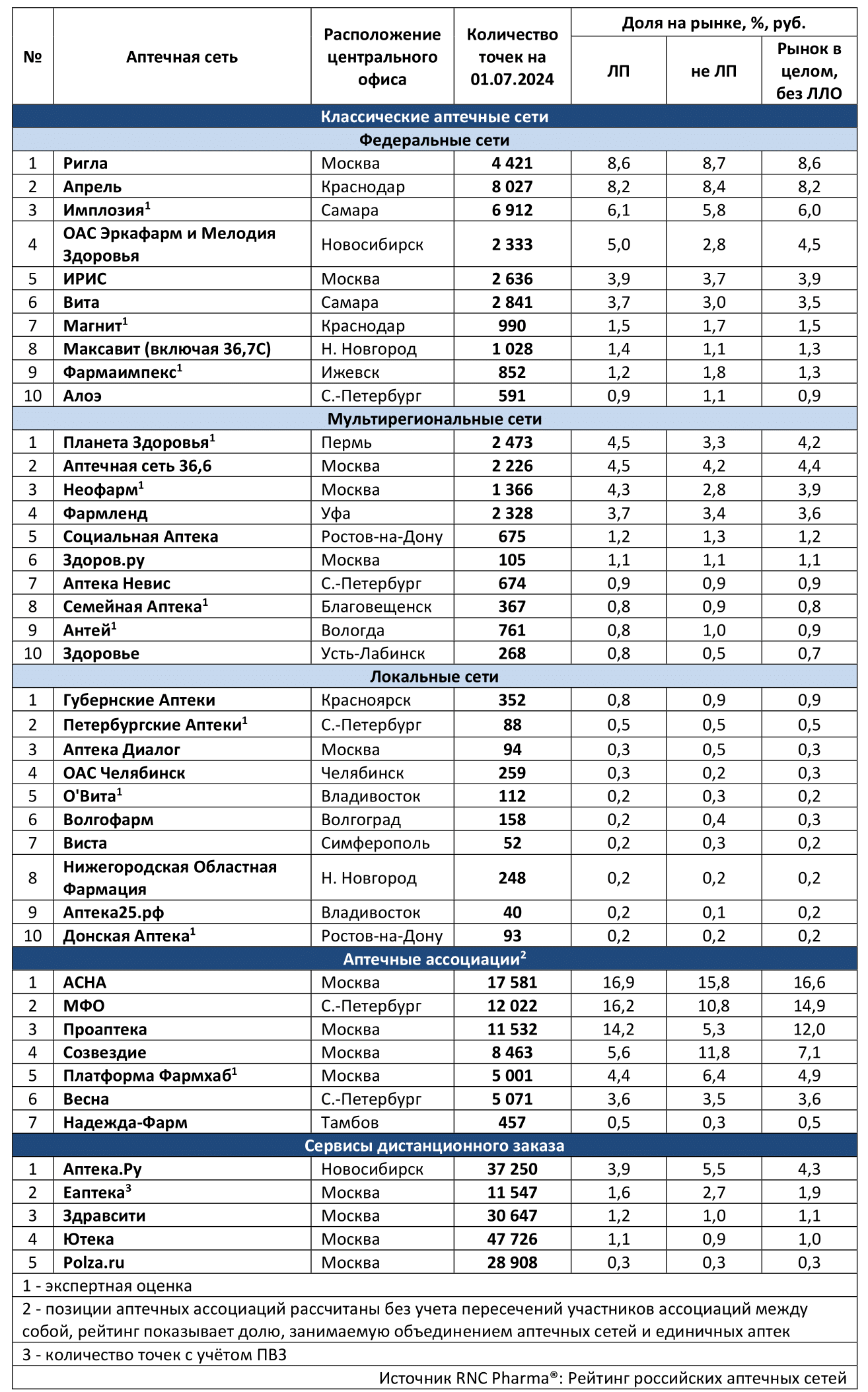

Таб. Рейтинг аптечных сетей и объединений по доле на розничном-коммерческом рынке ЛП России по итогам 1-2 кв. 2024 г.

Уважаемые коллеги! Мы запустили ещё один способ коммуникации – официальный Телеграмм-канал Аналитической компании RNC Pharma. Будем рады видеть вас в числе подписчиков! Подключайтесь по ссылке: https://t.me/rncpharma

или сканируйте QR-код:

Eng

Eng