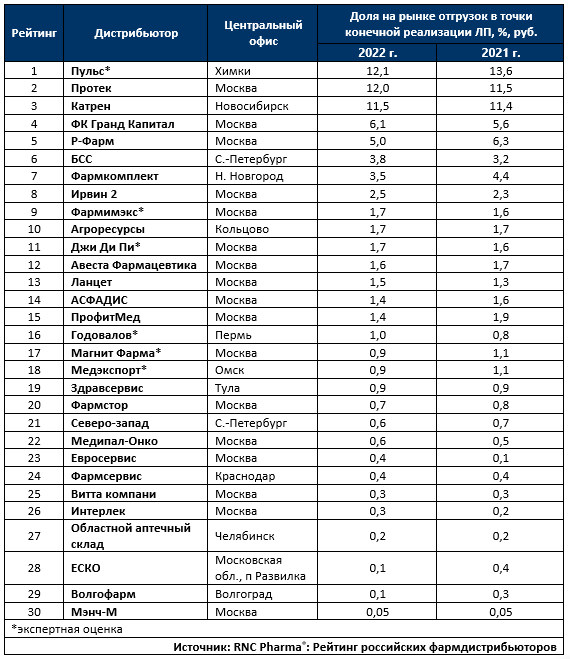

Рейтинг российских фармдистрибьюторов по итогам 2022 г.

Российский фармрынок по итогам 2022 г. показал внушительный результат, общая динамика фиксировалась на уровне двузначных значений (12,9% в рублях), а инфляция, хоть и довольно высокая, но всё же не превышала исторические максимумы. Проблема лишь в том, что успехи работы отрасли определялись прежде всего политическими процессами, и когда к концу года их влияние было в целом нивелировано, на рынке явственно проступили отголоски экономических проблем, которые привели к ощутимому сокращению спроса.

Впрочем, кризис наступил даже позже, чем ожидалось, есть предпосылки, что и длительность его окажется не столь продолжительной, к тому же участники рынка в большинстве своём к указанным событиям подготовились. Более того, целый ряд дистрибьюторских компаний на этом фоне активизировали свои инвестиционные программы, причём если последние пару лет речь шла в основном о развитии он-лайн форматов, то сейчас акценты сместились в сторону производственных компетенций. С одной стороны, он-лайн близок к достижению своего «потолка» в рамках существующих законодательных ограничений, но бросать его развитие естественно никто не собирается, тем более, что хоть и с существенными ограничениями, но всё-таки в текущем году стартует эксперимент по дистанционной продаже Rx-ассортимента.

С другой, участники рынка вполне трезво предполагают воспользоваться той политической реальностью, которая сложилась в отношении нашей страны после февраля 2022 г. Активности тут разные, скажем «Р-Фарм» продолжает собирать «офсеты» в крупных регионах России, в январе 2023 г. компания выиграла госконтракт в Санкт-Петербурге, а в феврале ещё один в Москве, впрочем, результаты последнего в настоящее время оспаривает в ФАС производственная компания «Биокад». Укладывается в эту логику и покупка «Протеком» сначала производителя фармацевтических субстанций «Бион» в Калужской области, а затем и миноритарной доли в компании «Активный компонент» в Санкт-Петербурге. Нельзя сказать, что этот опыт для «Протека» совершенно уникальный, в 2017 г. в рамках сделки по покупке производственных активов «Рафарма», компании в собственность перешёл и производственный участок в подмосковной Черноголовке на базе Института проблем химической физики РАН, который в т.ч. позиционировался в качестве площадки по выпуску малотоннажных партий АФИ. Направление очень непростое и явно нацеленное на импортозамещение в самом широком смысле этого слова, тем более что последние события в свете санкционных ограничений и изменении подходов к ведению бизнеса европейскими и американскими компаниями дали отечественному фармпрому уникальный исторический шанс для развития.

Возобновляется разговор и о расширении полномочий по централизованным закупкам на базе «Федерального центра планирования и организации лек. обеспечения граждан», если этот процесс будет поступательно развиваться, система организации работы фармкомпаний в рамках госсектора тоже кардинально поменяется. О деталях этого процесса, конечно, пока можно только догадываться, но, во-первых, это должно дополнительно простимулировать процесс замещения импортной продукции, а во-вторых, без логистических возможностей крупных оптовиков при централизованном подходе обойтись будет сложно, так что профильные компетенции фармдистрибьюторов и сопутствующих сервисных структур тоже потребуют развития.

Таб. ТОП-30 фармдистрибьюторов по доле рынка прямых поставок ЛП (с учётом бюджетного сегмента фармрынка), в денежном выражении, по итогам 2022 г.

Eng

Eng